如果有什么是中国人喜欢的,那毫无疑问是存款,全世界仅有少数几个国家民众的储蓄率高于中国人的。在一个人均国内生产总值大约为美国的五分之一的国家,中国人在这一方面表现出色。

但是如果分散投资和资产配置才是累积财富的关键,那么中国人只能得个差评。原因是——他们财富的75%投入房地产,剩余的则为现金。他们过度投资于流动性差且充满泡沫的资产,而且还错误地相信它只会升值。就收入而言,在全球前十个房价最高的城市中,有七个属于中国。换言之,中国房地产泡沫在现代历史中是最大的。

此外,中国大城市的房价收入比率极高。北京的房价是民众平均收入的33.5%倍,上海则为30.2倍,深圳的为30倍。而这些一线城市中普通公寓仅650平方英尺,这样一来每平方英尺的价格为460美元,总价约为30万美元。在二线城市,同样面积的公寓价格为10万美元。

这听起来可能并不多,但是如果在房价收入比率达到30的大城市小公寓的售价为30万美元,这将意味着中国人的年收入约为1万美元,这与实际数据相符。

这时人们不免感到困惑:他们如何有能力买房?

韦德-谢帕德在近期一篇发表的文章中抛出了这样一个问题——中国人如何负担得起超贵的房子?

在中国,置业是首要的。如果你是一位男性,如果你没有一套房子你连约会的机会都没有。但是随着房价以超快的速度攀升,他们的机会又归于何处呢?

一切又回到中国异常高的储蓄率上。

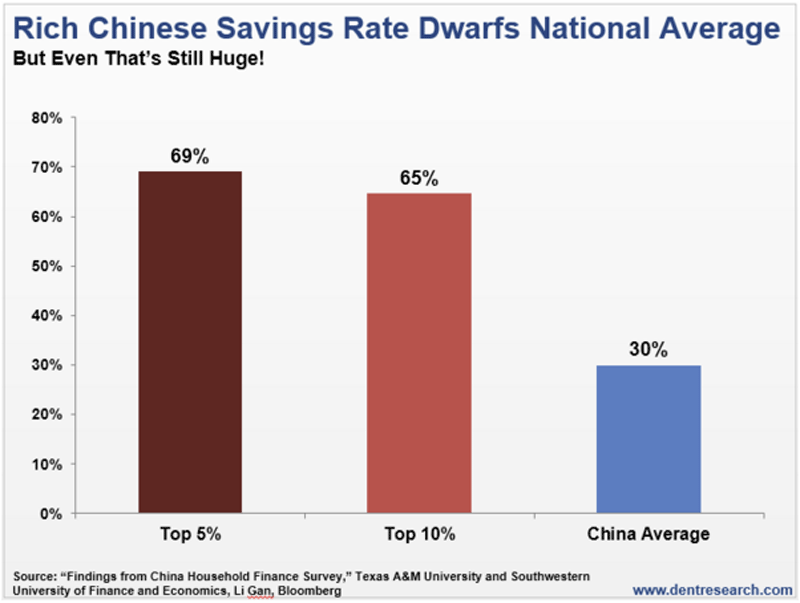

较美国大约2%的储蓄率,中国人平均储蓄额约为他们收入的30%。而对大多数富人来说,他们的储蓄额比例更高。

下图显示了中国富人和普通人的储蓄率情况。

富人和普通人的储蓄率

但是并不仅仅储蓄率超高。

还有家庭和朋友在帮助年轻人士,使他们在不需要抵押贷款的前提下就买到超贵的房子。中国房子中仅有18%有抵押,而美国所有房子中有50%有抵押。在首付比例上,首套房为30%,第二套房为60%。

因此中国不得不担忧的最后一件事是抵押品赎回危机,中国的问题在于他们已经将大部分储蓄投入到房地产泡沫中,而且还没有意识到其财富所面临的风险。自2000年以来,郊区房地产的价格已经涨了五到七倍。这样的房价甚至比日本20世纪80年代发生的前所未有的房地产泡沫时的房价还高。之后日本遭遇了一场60%的崩溃,即使事情已经过去25年,日本经济仍未完全恢复。

60%暴跌是中国人应该预测到的最小值。但是房价要跌到2000年初的泡沫前水平则需要跌80%。

这对于中国人而言无疑是一场灾难。据估计,中国家庭财富合计为27.7万亿美元,这个数字是国内生产总值的约3倍。由于这部分财富中75%倍投入房地产,那么也就相当于20.4万亿美元。

如果房价像当初日本那样暴跌60%,那么这将意味着中国人12.2万亿美元的财富将蒸发。如果下跌80%,那么将有16万亿美元甚至更多蒸发。

如果中国人积攒的资金突然消失,那么本来就没什么安全感的中国消费者作何感受?

我预期的是中国的危机将是现代历史中家庭财富蒸发最多的一次。这都是因为中国人过度投资流动性差且充满泡沫的资产——房地产。而郊区家庭中有20%拥有两套甚至更多套的房子,这个数字是美国的近两倍。

谁会把钱投到空置率达27%的房地产中?但是中国人不仅过度投资房地产,他们还购置未来使用的空房地产,然而实际上他们并用不上。独立公司监测到那些没有用电的房子数量,发现房屋空置率高达27%。

在哪个国家空置率这么高的情况下房价还飙升?

诚然,中国人在储蓄上表现出色,但是他们的致命弱点是荒谬地认为房价将只会上涨!可以说在一个泡沫最大且房地产过度估值情况最为严重的国家,这是最糟糕的设想。

网友评论仅供其表达个人看法,并不表明温州网立场。

扫描温州淘房网